-

定制生产仓储货架一站式解决仓储货架定做

全国咨询电话:028-84446696

24小时服务电话:18919565523

2021年6月,美之高正式挂牌精选层(现北交所),之后8月份公司公布了自己挂牌后的第一份业绩报告,中报数据显示公司上半年营收同比下滑2.26%,净利润同比下滑-47.29%。分单季度来看,公司可谓是精准卡点,上市前的第一季度给人感觉还是“花容月貌”,上市后二三季度立马“照妖镜现“”了,业绩同比下滑严重。

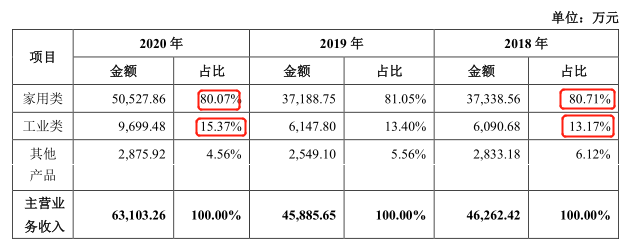

美之高成立于2002年7月,总部在广东省深圳市,公司主要经营金属置物架的生产、研发、销售。产品具体可分为三块,分别是家用置物架、工业置物架和置物架的其它配件。其中家用类为公司基本的产品,常年占比在80%以上,工业类占比在15%左右,配件占比在5%左右,各项产品占比结构稳定,变动很小。

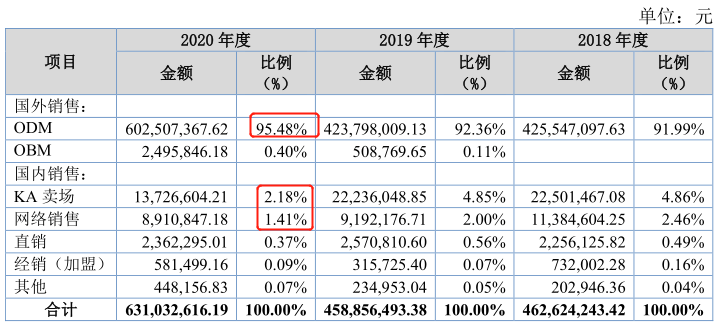

从营收结构上看,公司90%以上的营收来源于ODM模式,即产品由公司自主设计、开发,生产,最终的销售和品牌由境外客户完成,而且从营收占比趋势上来看,这种模式占公司营收比呈逐年提升,公司自有品牌占比却逐年下。

除了自有品牌占比低,公司还面临着ODM模式下客户集中度高的问题:2018年-2020年,公司前五大客户占营收比分别为93.92%、94.90%、96.26%,其中日本第一大客户DOSHISHA常年占公司营收比在50%以上,美国市场公司的订单大多数来源于于LG SOURCING INC和The Home Depot两家大客户,两家合计占公司总营收的30%-42%左右。

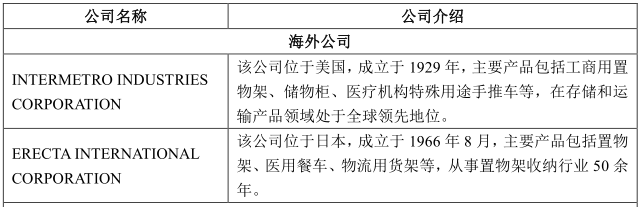

具体分市场来看,日本客户DOSHISHA集团成立于1974年,是日本知名的商业流通企业,该市场置物架大量用于家居生活场景,对于外观、品质、品类要求比较高,厂商对公司的设计能力,品类管控和快速响应能力有一定的要求较高,2020年,DOSHISHA集团对公司采购品类高达 1,080个,占其金属置物架相关品类采购额的比例达90%以上,公司与DOSHISHA集团已经稳定合作约15年,因此公司在日本市场的客户粘性较强,毛利率维持在30%左右,被替代的风险低。

美国市场则没这么乐观,在美国市场,金属置物架主要使用在于车库、户外、仓储等领域,更多关注实用性、承重性,对产品的外观设计、抵抗腐蚀能力要求相比来说较低。比如美国大客户 LOWE’S 2020 年从公司采购的品类仅 11 个,这使得国内大量的OEM 厂商也基本也能够完全满足客户的ODM需求,因此美国市场之间的竞争激烈,公司毛利率仅有20%左右,客观上存在被主要竞争对象抢占市场占有率的风险。

自有品牌拓展上,企业主要通过KA卖场(KA即KeyAccount,中文意为“重要客户”)和电商渠道进行销售。自2018年-2020年,公司通过国内KA卖场销售额分别为2,250.15 万元、2,223.60 万元、1,372.66 万元,通过电商渠道销售额分别为1,138.46 万元、919.22 万元、891.08 万元,均呈现持续下降的趋势,此外,公司对KA卖场和电子商务平台均处于弱势地位,KA卖场销售费用高,公司对渠道控制力弱,而且KA卖场本身受电商冲击人流量也会降低,而国内电子商务平台的消费者更多关注金属置物架收纳产品的价格,对品质、品牌的关注度相对更低,公司产品定位、品质较高,产品成本比较高,缺乏竞争优势。

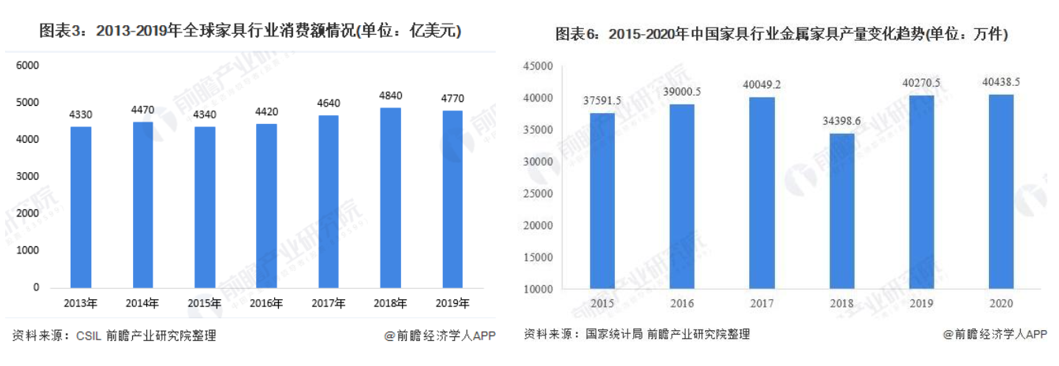

公司属于“家具制造业”,细分行业为“金属家具制造”,从全球家具市场来看,自2013年-2019年,市场消费额从4330亿美元增长至4770亿美元,年复合增速为1.63%,国内市场金属家具产量从37591.5万件增长至40438.5万件,年复合增速为1.47%。可见,这个行业已经很成熟稳定了,基本没什么增长空间。

国内市场,目前行业内企业存在“小、糙、杂、乱”等特点,行业集中度低,市场之间的竞争激烈,可谓是典型的红海市场。消费者更为看重产品价格,着实没法对这个”铁管组合“的品质要求太多。而在价格这个重要维度上,公司产品恰恰没啥优势,既没有小厂的灵活性带来的低成本,也没有具备真正大厂的实力来形成规模效应。

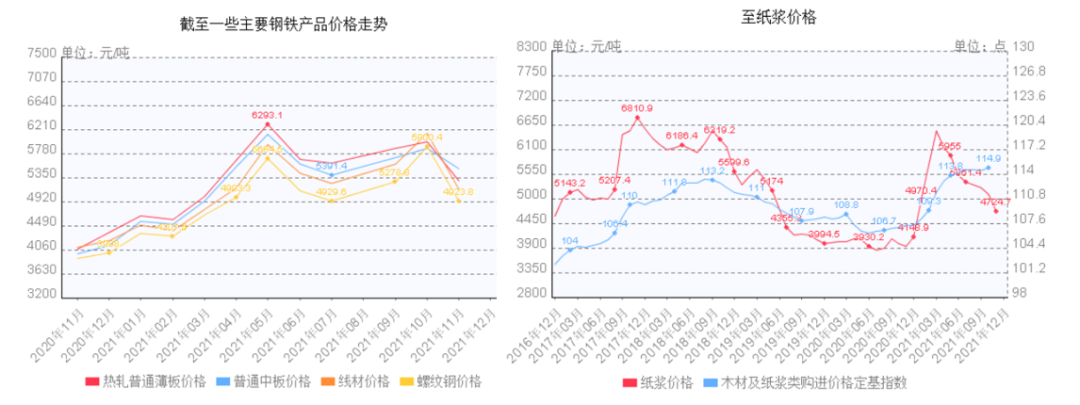

公司上游原材料主要为铁线、铁管、锥套等钢铁制品,辅助材料有包装材料、配件等,公司经营成本构成中70%以上均为直接材料成本,所以公司盈利受到大宗商品钢铁、纸浆价格影响波动较大。

蔡秀莹、黄华侨夫妇是公司的实际控制人,两人合计持有公司股权的56.6247%。

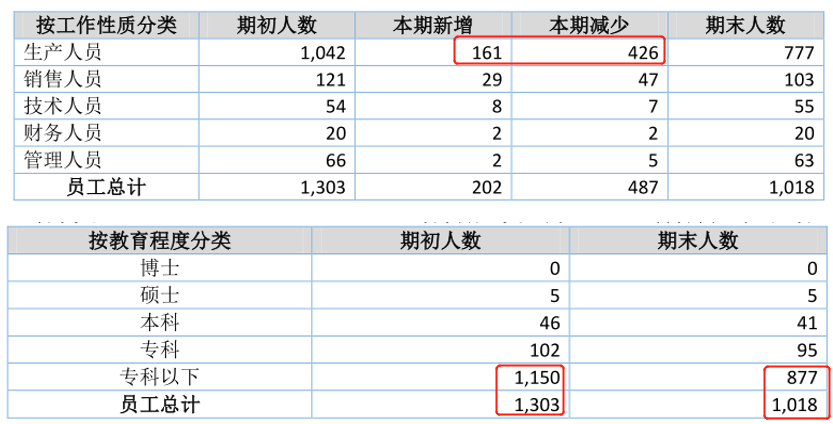

从员工结构上看,公司员工数量高达1000多人,大部分员工为生产一线员工,其中专科以下占比在85%以上,可见公司实质上就是一家劳动密集型的置物架加工公司,2021年中报多个方面数据显示当期生产人员净减少265人,销售人员净减少18人,与之相对应的就是文章开头所提到的公司营收净利润同比大幅下滑。

营收下滑的问题大多系国内海运运输船紧张、货柜紧缺影响导致外销产品运输不畅以及限电限产影响,净利润的下滑除了受到营收影响外,还受到上游原材料钢铁价格大大上涨造成经营成本上涨,美元汇率下跌使得汇兑损失大幅度的增加所致,从目前主要原材料价格趋势上看,预估未来公司净利率会有所恢复。

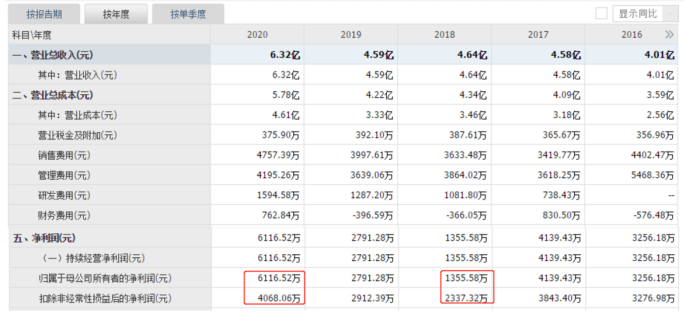

自2016年-2020年,除了2020年公司营收大幅度的提高外,2016年-2019年,公司营收仅从4.01亿元增长至4.59亿元,增速缓慢,而2020年公司营收的增长系疫情因素影响导致国外消费者居家时间增加,对家居置物架收纳的需求大幅度增长所致,不具备可持续性。

分年度看,在2016年-2019年营收基本不变的情况下,公司归母净利却存在相对较大的波动,这主要系上游原材料价格波动和公司利用远期外汇进行平滑汇率波动所致,比如2018年公司远期外汇的投资收益为-919万元、2019年为-532万元、2020年为2286万,这部分收益使得公司净利润呈现较大的波动。可见,公司赚的都是辛苦钱,盈利能力不强,受外界影响很大,业绩稳定性差。

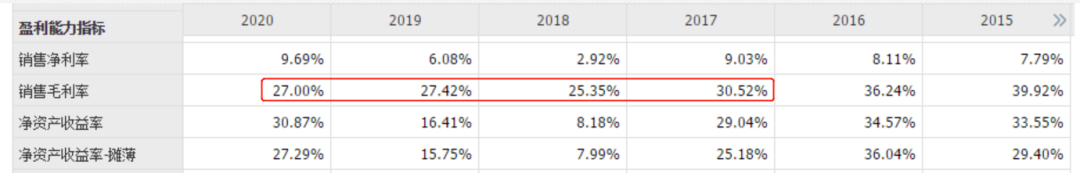

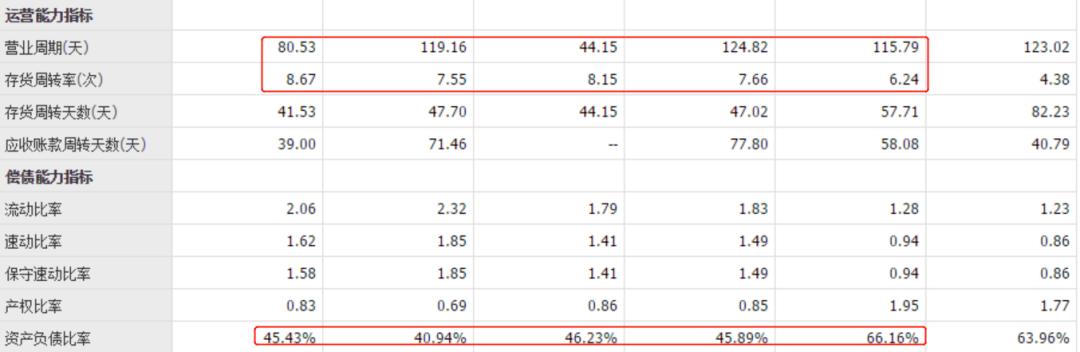

虽然公司毛利净利都不高,但公司历年的净资产收益率还可以,2016年、2017年、2020年均超过20%,这主要由公司较高的负债率和产品周转较快的特性所致。

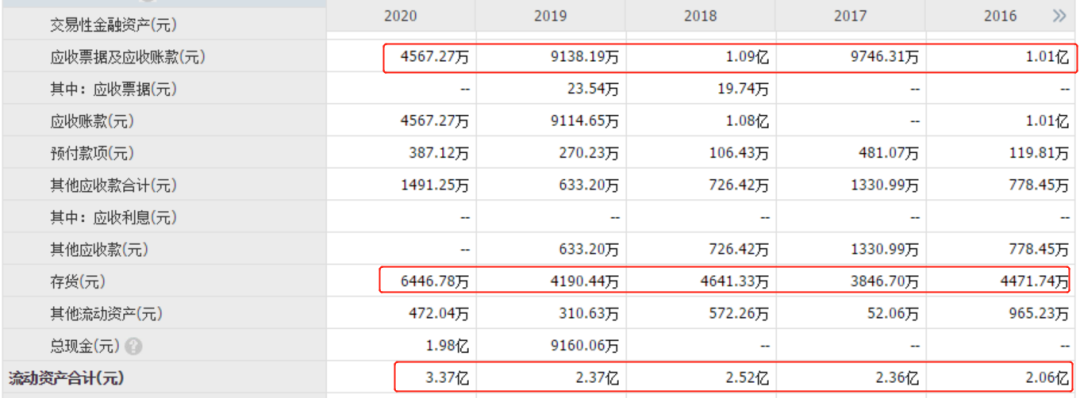

公司应收账款常年占总当期营收的比例在25%左右,存货占流动资产的比例在20%左右。应收账款账龄结构上1年以内的应收账款占比在92%以上,存货库龄结构上1年以内的占比在96%以上,因此公司大笔坏账和存货跌价损失风险较小。

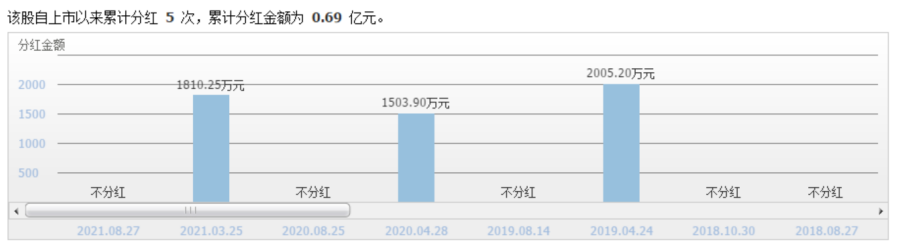

得益于良好的回款和快速的周转,公司的现金流状况很不错:2017年-2020年,公司净现比都是大于1的,公司的净利润质量较高,这点从分红上也可以看出来,自2017年公司每年进行分红,合计分红6900万元,可见确实是赚到了真金白银。

展望未来,美之高的主要看点还是在挂牌精选层(现北交所)时的募投项目上。 募投项目分为三块,第一块金属置物架生产基地技术改造项目,其实指的就是扩充产能,项目建设期1年,达产后将可新增产能220万套。研发中心建设项目旨在提升公司的研发实力,营销服务网络建设指的是公司为打开国内市场,计划在一二线城市建直营店和加盟店,拓展公司的销售品牌渠道,其中直营店开设计划为第一、二、三年分别开设 7 家、13 家、20 家,加盟店开设计划为第一、二、三年分别开设 16 家、34 家、50 家。

这其中会对公司中短期业绩产能较大影响的为产能扩充和营销网点建设项目,公司现在存在产能为245.07 万套,新建产能为220万套,增长幅度为89%;营销网络建设方面,公司现在存在 2 家直营店(均位于深圳市)、1 家加盟店。

根据公司测算,加盟店营收可达到60 万元/家/年,直营店年销售额为 120 万元/家/年,但事实上从现有店铺的试点状况来看,公司邻家工厂直营店月均营业额仅为 2 万元,家乐园直营店月均营业额更低,只有1 万元,加盟店月均出货金额约 1.8 万元,与测算数据存在比较大差异。此外,若该项目实施完成后预计将每年增加折旧摊销 523.99 万元,若该销售经营渠道未来拓展不利,别提给公司创造利润,能不赔钱就很好了。

海外渠道,公司为消化产能制定的计划为将美国客户TheHome Depot 的采购份额由现有约 10%提升至约 50%,保持对DOSHISHA、LGS的销售优势地位。而事实上,美国市场之间的竞争愈发激烈,公司想要大比例提升客户的采购份额也有一定的难度。

综上,美之高此公司身处在一个基本没有增长的家具制造业,上游原材料成本受到钢铁价格影响,下游企业主要是给国外品牌商代工,大客户集中,公司自有品牌拓展占比少,拓展难度大,而且由于客户主要在境外,公司净利润又受到汇率因素影响,年利润增长并不稳定。

公司本质上就是一家劳动密集型的代工厂,虽然募资扩充产能,但公司美国市场的竞争愈发激烈,国内市场销售经营渠道又一时难以打开,因此未来业绩存在比较大的不确定性。